本报记者 陈植 上海报道

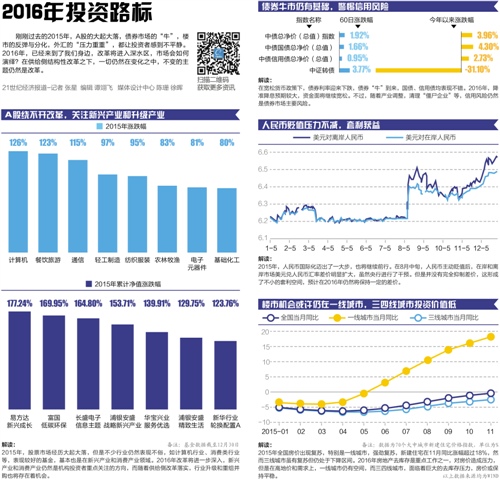

2015年12月31日,人民币兑美元汇率中间价报在6.4936,创下2011年5月以来的最低值。

受此影响,当天早盘离岸人民币兑美元汇率(CNH)出现一轮急跌,短短45分钟内跌幅超过140个基点,徘徊在6.5820附近,导致在岸与离岸人民币兑美元汇差再度逼近

相关公司股票走势

“这或许是套利机构最愿看到的局面。”一位香港银行外汇交易员直言。整个2015年,人民币外汇交易市场始终流行着两种套利策略,一是买涨美元买跌人民币;二是利用境内外人民币汇差扩大,进行无风险套利。

甚至不少国际对冲基金仅仅在人民币境内外汇差套利交易一项,就收获10%以上的年化收益,这在外汇交易领域算是相当不错的成绩。

“但我始终认为,这种无风险套利交易不会长久。”他直言。12月30日当天,境内外人民币汇差从一度超过1200个基点到急速收窄至800个基点左右似乎印证了他的担忧。

市场预期,2016年,境内外的人民币汇差套利或许并不再是一个好的策略。

从风生水起到刀口舔血

在上述外汇交易员看来,人民币境内外汇差套利交易,在2015年一季度已经风生水起,甚至被不少国际对冲基金与企业列入当年最佳外汇交易策略之一。

具体而言,当时人民币汇率出现一轮下跌,导致在岸、离岸市场人民币汇差超过200个基点,不少对冲基金闻风而动,先在境内购汇(买入美元卖出人民币),再通过境外售汇(买入人民币卖出美元),一来能套取境内外人民币汇差,获得无风险价差收益;二来他们趁着境内外人民币汇率双双下跌,还可以在香港无本金交割远期外汇(NDF)市场买入远期合约沽空人民币,将套利收益最大化。

“玩转这类无风险套利交易的资金,至少在百亿美元以上。”这位外汇交易员透露。他们瞄准的是人民币汇率市场一直存在两种报价,所引发的价差套利空间。随着中国经济增速放缓,境外投资机构对人民币的看跌氛围明显高于境内,导致境外人民币即期汇率跌幅往往高于境内。

一家美国对冲基金经理张刚对21世纪经济报道记者说,当人民币境内外汇差缩小到100个基点以内,这种套利交易就变得无利可图。但是,由于6-7月全球新兴市场货币出现一轮大幅贬值,拖累人民币汇率下滑,导致境内外人民币汇差维持在2%左右,令套利机构再度卷土重来。

直到去年8月11日,央行突然调整人民币汇率中间价形成机制,引导人民币中间价下跌2%,一举消除境内外人民币汇差空间。

“当时我以为人民币境内外汇差套利交易将风光不再。”他回忆说,但他很快发现自己错了。不少国际对冲基金以为央行此次汇改意在促进人民币大幅贬值(为了提升商品出口竞争力),纷纷加大买跌离岸人民币的力度,导致境内外人民币汇差一度扩大至1200个基点。个别对冲基金借助这种无风险套利交易,仅仅在8月11日当周就获得5%以上的收益。

然而,好景不长。套利者很快意识到,自己遇到了一个强大的对手——央行干预。央行的汇率干预策略,一般先阻止离岸人民币汇率进一步贬值,再带动在岸人民币反弹压缩境内外汇差空间。

在他看来,到了9月中旬,离岸外汇市场不再具备玩转这种套利交易的条件。究其原因,随着人民币加入SDR预期升温令人民币汇率触底反弹,香港离岸市场人民币汇率一度高过在岸人民币汇率约100个基点。

“事实上,不少对冲基金也忌惮央行干预汇率。”张刚表示。然而,套利者并没有偃旗息鼓,随着去年11月底人民币加入SDR,他们再度卷土重来。到了12月30日,人民币沽空潮所引发的无风险套利交易的确达到一个高峰,当时境内外人民币汇差一度超过1200个基点,创过去3个月以来最高值。 但随即出现的一轮人民币强大买盘令境内外人民币汇差一下子缩减至800个基点。

张刚直言,人民币境内外汇差套利交易看似无风险,但始终是刀口舔血的游戏——一旦中国央行采取干预汇市等动作,大幅压缩境内外人民币汇差空间,势必迫使他们不得不败退撤离。

多项汇改措施迫使套利交易难以维系

也许是忌惮“刀口舔血”的危险性,令不少对冲基金开始打起退堂鼓。

张刚回忆说,在近期举行的一次对冲基金沙龙上,不少对冲基金经理并不认为人民币境内外汇差套利交易还能在2016年持续火热。其中一个重要原因,是人民币在2016年9月正式加入SDR,到时中国央行不大会允许境内外人民币还维持如此大的汇差。

此前,IMF允许人民币纳入SDR的一个先决条件,就是中国相关部门必须着手解决境内外人民币汇差较大问题,避免国际金融市场出现两个人民币报价,令国际机构不知该采用哪个报价作为人民币交易基准。

在与会的一些对冲基金经理看来,2016年央行可能会采取多种措施抹平境内外人民币汇差空间,人民币境内外汇差套利交易将变得难以维系。

“已有对冲基金将这种无风险套利交易从2016年最佳外汇交易策略剔除。”张刚表示,甚至他们不看好买涨美元沽空人民币策略还能大行其道。

但在富拓外汇(FXTM) 首席市场分析师 Jameel Ahmad看来,人民币境内外汇差套利交易退潮,并不意味着买涨美元看跌人民币的外汇交易策略就能“一枝独秀”。

他直言,只有美元指数有效站稳100整数关口上方,市场才会形成共识,即美元升值将贯穿整个美联储加息周期,否则每逢美联储加息,都可能成为投机资本逢高抛售美元获利退场的机会。但截至12月31日14点,美元指数依然徘徊在98.27附近。

“其实,这也间接影响到人民币境内外汇差套利交易的发展前景。”张刚直言。只有人民币快速贬值期间,这种套利交易才具备可观的收益空间。反之美元上涨乏力令人民币企稳反弹,套利交易就会偃旗息鼓。

“当前外汇市场一个相对主流的观点,是2016年人民币外汇政策将变得更加宽松,央行可能会通过增加人民币中间价定价机制灵活性,以及拓宽人民币单日汇率波动区间等,令人民币在合理区间内双向波动。”交通银行首席经济学家连平对21世纪经济报道记者表示。

作者:陈植