在市场持续不景气的情况下,继渣打、德意志银行、美国银行、高盛等陆续传出进一步扩大裁员幅度后,3月9日有报道称,美银美林在全球投资银行及市场业务部门的裁员行动已经悄悄开始。

曾经捧着金饭碗的投行交易员,如今却要提心吊胆的面临突如其来的裁员通知,而留下的很多人也不得不接受降薪、冻薪(升职不加薪)的待遇。显然,在经过了惨淡的2015年后,华尔街投行们今年开局并没有太大起色,裁员成为无奈之举。

“这两年交易环境波动大,投行业务想要获利难度越来越大。” 某外资行资深人士在接受《第一财经日报》记者采访时表示,数量和流动性对于交易而言至关重要。虽然随着资本市场的完善,各类产品的发行量有所增加,但是流动性具有很强的顺经济周期性,去年大宗商品价格暴跌、股市变幻莫测,市场活跃度显著下降,导致相应的业务收入大幅减少,“做交易本来就是三年河西,三年河东”。

华尔街裁员潮快速蔓延

昨日,有媒体报道称,美银美林(BofA Merrill lynch)亚太区股票交易部门高管、固定收益电子销售部门高管已于本周二(3月8日)离职。而这也预示着美银美林的裁员潮已经席卷亚洲,并将陆续“登陆”欧洲和美国。

此前已有消息人士向媒体透露称,美银美林在几周前已要求各地区高级行政主管列出裁员名单,并进一步扩大裁员幅度,裁员人数或将超过5%。据统计,自2015年9月以来,美银美林为削减开支,已经陆续在交易部和投行部裁员超过200人。

虽然美银美林发言人对于裁员传闻拒绝置评,但业内人士普遍预计,从最近一段时间大型金融机构的裁员情况来看,美银美林扩大裁员并不奇怪。

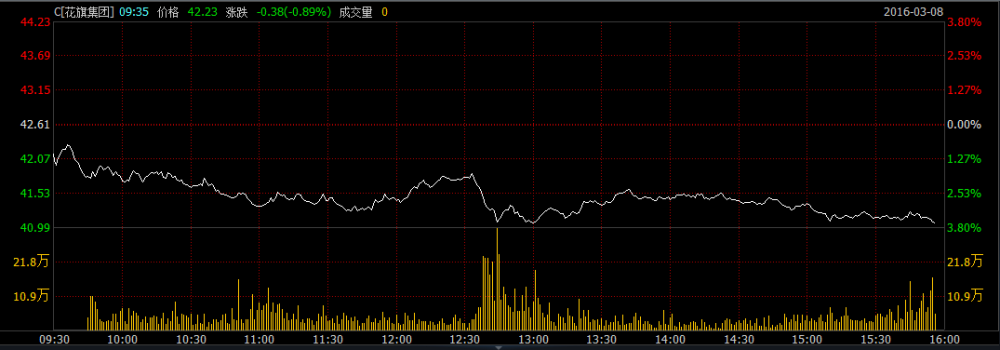

无独有偶,3月8日花旗集团首席财务官约翰·戈斯帕奇(John Gerspach)向投资者表示,花旗集团固定收益的价差产品在过去18个月中持续承压,他预计今年第一季度投资银行收入将较去年同期约下降25%,固定收益和股票交易收入则预计较去年同期下降15%。

受此消息影响,花旗集团股价午盘后下跌3.2%,至每股41.24美元,截至美国时间3月8日收盘,花旗集团股价报41.08,下跌3.6%。

(图说:3月8日花旗集团股票走势)

自2015年以来,在全球低利率甚至负利率的影响,大宗商品价格暴跌以及股市波动的外部冲击下,曾经叱咤风云的华尔街大行几乎无一幸免,希望通过裁员这一最直接的办法压缩成本。

去年10月,瑞信首席执行官Tidjane Thiam表示,瑞信将在2018年底前削减约35亿瑞郎(约合35亿人民币)的开支,并在全球范围内裁员5000逾人。去年四季度,瑞信损失将近60亿美元,使其2015年全年的净亏达到24亿美元。

渣打银行在去年三季度意外出现税前亏损1.39亿美元后,宣布计划在2018年前大规模裁员1.5万人;同样因去年三季度遭遇创纪录巨亏的德意志银行,被迫宣布裁员1.5万人。

此外,去年第四季度,摩根士丹利裁员约1200人;今年1月媒体报道称,巴克莱或将辞退约20%的投行员工,其中大部分位于亚洲和全球现金股票业务部门。

即使逃过了“裁员”一劫,投行交易员也面临着冻薪、降薪的待遇。

英国《金融时报》援引知情人士消息称,瑞银投行部门5200名升职后本应加薪的员工得到通知表示,加薪要推迟到今年第二季度的个人薪资评估,瑞银尚未决定届时是否补发薪水,员工或将面临“升职不加薪”的窘境。

已经举步维艰的德意志银行,也被曝出已取消了去年10名董事会成员及其他部分员工的奖金;此外,汇丰银行也表示,今年将在全球范围内冻结招聘和薪资,作为其在2017年年底前削减50亿美元支出计划的一部分。

哪些部门裁员最凶?

在投行中,遭遇裁员的重灾区非FICC莫属。

所谓的FICC(Fixed income Currencies &Commodities)指的是固定收益证券、货币及商品期货。从去年开始,这三个领域波动性明显增加,收益大幅下降,再加上监管环境的日益严格,往日风光的华尔街投行不得不应对内忧外困。

据伦敦金融数据供应商及分析公司Coalition统计数据显示,2015年全球最大的12家投资银行的FICC收入699亿美元,较2015年同比下滑9%,同时远低于5年前1091亿美元的水平。

这12家银行包括:美银美林、巴克莱、法国巴黎银行、花旗、瑞信、德意志银行、高盛、摩根士丹利、汇丰、摩根大通、法国兴业银行和瑞银。

在新年伊始黑天鹅不断的情况下,高盛2月份曾预计,美银、花旗、摩根大通以及摩根士丹利等众多投行在今年一季度的FICC收入将继续下滑约15%。

Coalition报告显示,受大宗商品价格下跌及投资需求放缓的影响,12家银行大宗商品交易收入去年大幅下滑18%,商品交易收入从2014年的56亿美元下滑至46亿美元,创近10年最低水平。

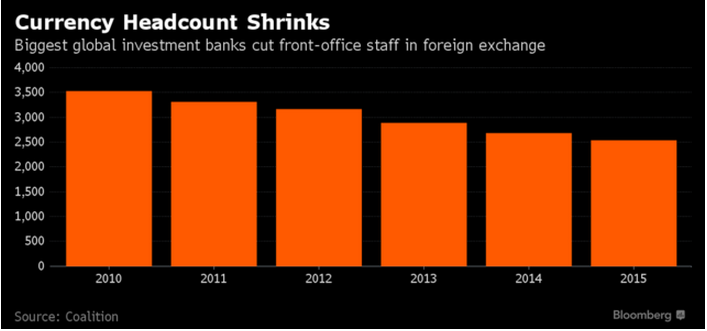

除大宗商品交易员外,在众多银行陆续削减的上万个工作岗位中,外汇交易部门的裁员尤为惨烈,自2010年以来,外汇领域从业人员被削减超过25%。

据Coalition统计,最大的12家银行在2015年又裁去了5%的前台外汇交易员工,超过了股票交易、企业融资和咨询、FICC领域的裁员比例。

(图说:2010年以来外汇交易岗位数量不断缩水)

交易量减少以及波动性增加成为外汇市场面临的最大问题, “2014年底是全球外汇市场交易的顶峰时期,日均成交触及6万亿美元。现在每日不足4万亿美元。”某商业银行外汇交易员对《第一财经日报》记者表示。

除市场变幻莫测增加交易难度外,自2008年金融危机以来,各国监管部门加强了对于银行业的管理。巴塞尔银行监管委员会(BCBS)今年来上调了部分资产的风险权重,导致银行的风险加权资产增加,而风险加权资产又被用于计算银行的资本充足率,最终风险加权资产的增加使得银行不得不增加额外的资本。

业内人士分析称,新的监管要求也在一定程度上导致固收业务的前景更加暗淡,包括德意志银行、摩根士丹利在内的投行都在陆续缩减固收交易业务。

巴克莱前CEO 安东尼·詹金斯(Antony Jenkins)此前曾大胆预测,未来10年,金融业的员工和分支机构可能最多减少50%,即使情况没有那么严峻,至少也会削减20%。

作者:薛皎来源一财网)